Обмен через погашение

Вчера отправил заявку на погашение паев ПИФа акций по единственной прибыльной сделке на сегодняшний день (прибыль около 3,5%, с учетом скидки за погашение).

Читать далее…

Вчера отправил заявку на погашение паев ПИФа акций по единственной прибыльной сделке на сегодняшний день (прибыль около 3,5%, с учетом скидки за погашение).

Читать далее…

Итак, я устал наблюдать за опережающим ростом активов индексных ПИФов и не могу не поделиться своими соображениями с читателями rostdeneg.ru.

Чистые активы индексных ПИФов растут исключительно по тому, что туда приходят свежие деньги квалифицированных инвесторов. У них сохранились деньги и способность покупать в текущей ситуации, что в совокупности является не просто редким качеством, а исключительным.

Помимо притока инвестиций в индексные ПИФы, я также обратил внимание, что именно индексные ПИФы показали лучший результат на последнем отскоке фондового рынка. Это произошло за счет двух факторов.

Во-первых, в классических ПИФах акций времен процветания фондового рынка зависло много акций 2-3 эшелона, которые при текущей ликвидности фондового рынка продать практически невозможно. Думаю, это проблема любого относительно крупного инвестиционного фонда. Разумеется, эти акции на рынке никто не торопится покупать при появлении позитивных событий на фондовом рынке, следовательно, они не растут в цене в отличие от «голубых фишек». И этот перспективный балласт тормозит рост паевого фонда.

Во-вторых, практически у всех портфельных менеджеров сейчас весьма популярна идея выхода в деньги. И, дело даже не в том, что возникает справедливый вопрос – не поздновато ли? Дело в том, что оперативно выйти в кэш можно лишь за счет продажи ликвидных бумаг – акций Газпрома, Сбербанка, Лукойла, Норникеля и т.д. Но уж никак не за счет акций второго эшелона. Спекулятивная стратегия рискованна по определению. А регулярные приостановки торгов на бирже привносят дополнительный риск того, что даже в случае правильного понимания рынка откупить акции по более низкой цене (чем цена продажи) не удастся.

В итоге появляются сразу две предпосылки для того, чтобы ПИФ акций в достаточно большой части «простоял» рост. А если к повышенным рискам ПИФов акций добавить высокое вознаграждение, то становится ясным, почему квалифицированные инвесторы выбирают индексные ПИФы, в которые в основном входят наиболее ликвидные акции.

Последний раз тему индексных ПИФов я поднимал в заметке Тенденции финансовых рынков.

Заметка написана по заказу Макса, читателя rostdeneg.ru и Дениса, обратившегося с аналогичной идеей чуть позже.

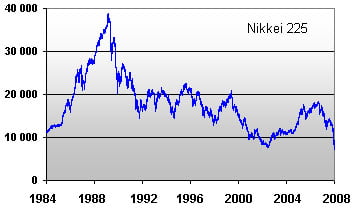

По разным оценкам медвежий тренд на японском фондовом рынке продолжался 14 лет. Если учитывать текущее снижение, то 18 лет. Неискушенного инвестора ПИФ будоражат мысли о возможности аналогичного развития событий на российском фондовом рынке и в ПИФах. Однако, чуть более глубокий анализ показывает, что оснований для столь продолжительного снижения на российском фондовом рынке нет.

По разным оценкам медвежий тренд на японском фондовом рынке продолжался 14 лет. Если учитывать текущее снижение, то 18 лет. Неискушенного инвестора ПИФ будоражат мысли о возможности аналогичного развития событий на российском фондовом рынке и в ПИФах. Однако, чуть более глубокий анализ показывает, что оснований для столь продолжительного снижения на российском фондовом рынке нет.

Японский фондовый рынок падал так долго потому, что делал это медленно. В начале снижения японского индекса Nikkei 225 в 1989 году среднее значение коэффициента P/E (цена акции/прибыль на акцию) достигало 80. По законам жанра, после таких значений должно было последовать обвальное снижение акций процентов на 90%. Достигнутые уровни цен оказались бы не только приемлемыми, но и привлекательными для покупок, т.к. значение P/E достигло бы 8. Однако ничего подобного не случилось – на протяжении 10 лет японский фондовый рынок колебался в диапазоне 50-60-процентного снижения. Коэффициент цена/прибыль оставался высоким, только к 2000 году его значение достигло 20, что вовсе не предполагает активных покупок.

Читать далее…

Я часто пользуюсь сервисом TIKR.ru для просмотра графика индекса ММВБ и некоторых российских акций. По техническому исполнению сервис находится близко к уровню Google Finance и Yahoo! Finance. При этом отличительной особенностью проекта является возможность работать с российскими инструментами. Есть опция сравнения инструментов за любой период. Например, можно сравнить графики цен на акции Газпрома, Сбербанка и индекса ММВБ.

На TIKR.ru вы запросто можете попробовать свои силы в управление портфелем акций, прежде чем рисковать настоящими деньгами. Эта возможность появилась сравнительно недавно благодаря отзывам пользователей.

Читать далее…

Вчера обменял часть паев ПИФа акций на индексный ПИФ (примерно 67% портфеля). Не могу утверждать, что удалось выбрать лучший момент — я рассчитывал, что рынок будет сегодня стоить также как вчера или дешевле, но ожидания на момент написания заметки не оправдываются. Подробно о мотивах данного решения расскажу на выходных либо в начале следующей недели. В планах также написание заметки о фондовом рынке Японии, точнее о причинах его 18-летнего снижения.

Идея обозначить дату выборов президента США как ориентир для изменений на финансовых рынках не новая и не моя. Однако о ней в последнее время все почему-то забыли, хотя в сентябре дата 4 ноября частенько фигурировала в прогнозах о развитии ситуации на фондовом рынке.

Выборы президента США для американцев. По моему скромному мнению политика Джорджа Буша уже давно надоела простым американцам. И, если бы демократ Барак Обама был белым (говорят, у американцев есть «скрытый расизм»), то у республиканца Джона Маккейна не осталось бы шансов. А так, возможны варианты. Все же в США выборы президента вещь менее предсказуемая, чем, например, в России.

Главная реформа, на мой взгляд, которая нужна Америке это налоговая реформа. Где ж еще денег-то взять для уменьшения дефицита бюджета.

Читать далее…

Инвесторы умнеют и выбирают индексные ПИФы. Пробежался по сайтам нескольких управляющих компаний: есть тенденция небольшого притока в индексные ПИФы. Восстановление индекса ММВБ предполагает потенциальную доходность около 300%, даже если на это уйдет три года – это будет отличным результатом. Отрадно видеть, что есть категория граждан, стремящихся разбогатеть на кризисе.

В России еще не все инвесторы понимают преимущества индексных ПИФов. К примеру, на западе чистые активы индексных ПИФов больше, чем аналогичный показатель активно управляемых инвестиционных фондов акций. В России ситуация противоположная, которая изменится по мере повышения финансовой грамотности.

Я уже много раз писал об индексных ПИФах, если кто не успел ознакомиться, то вперед:

Рост курса доллара на международном рынке. Тема раскрыта в этих двух постах. Прогноз курса доллара и Почему растет доллар на фоне рецессии в США. Можно лишь добавить, что лидирующий Барак Обама уже декларирует повышение налогов для американцев с доходом более $250 000 в год и другие меры по балансировке бюджета США.

Рост курса доллара на российском рынке. Олег Анисимов в своем блоге изложил более веские причины спроса на доллары у нас в стране, чем покупка валюты населением. Почти инсайд. С учетом обилия специальных терминов и профессионального сленга в заметке Олега сделаю краткий пересказ. Все рубли, которые, так или иначе, попадают к российским дочкам иностранных банков, в том числе и при кредитовании этих дочек Центробанком, обмениваются ими (дочками) на доллары и «отправляются мамам и папам». Помощь западным банкам — это совсем не та цель, которую преследует государство в рамках борьбы с финансовым кризисом. Кроме того, в случае банкротства материнского банка – отдуваться будут российские контрагенты, как частные, так и государственные. По непроверенным данным «Генпрокуратура заинтересовалась странными перемещениями денег».

Я уже писал, почему растет доллар на фоне рецессии в США (читать обязательно). Теперь у меня появились дополнительные соображения и прогнозы на эту тему. Золото, которое является главным прибежищем инвесторов в трудные времена, вдруг стало достаточно быстро снижаться в цене. За 12 торговых (рабочих) дней цена на этот актив опустилась с 920 до 720 долларов за унцию, потеряв более 20%. Это наводит меня на мысль, что глобальные инвесторы решили, что пик финансового апокалипсиса пройден. Хотя остаточные явления будут продолжаться довольно долго.

Я уже писал, почему растет доллар на фоне рецессии в США (читать обязательно). Теперь у меня появились дополнительные соображения и прогнозы на эту тему. Золото, которое является главным прибежищем инвесторов в трудные времена, вдруг стало достаточно быстро снижаться в цене. За 12 торговых (рабочих) дней цена на этот актив опустилась с 920 до 720 долларов за унцию, потеряв более 20%. Это наводит меня на мысль, что глобальные инвесторы решили, что пик финансового апокалипсиса пройден. Хотя остаточные явления будут продолжаться довольно долго.

Снижение золота в совокупности с ранее обозначенными причинами роста доллара, дают основания предположить, что инвесторы делают ставку на выборы в США (4 ноября). А точнее на то, что вновь избранный президент начнет активный переход от системы чрезмерных расходов государства к более сбалансированному бюджету и снижению внешнего долга. Если выразиться проще, он (президент) должен прекратить расходование денег американских налогоплательщиков направо и налево и стремиться соотносить государственные расходы с доходами. При таком развитии событий ближайший прогноз по доллару положительный, $1,2 за евро вполне достижимо.

Какую пользу из этого может извлечь инвестор ПИФ? Я знаю, многие приготовили деньги в ожидании «дна», и, в общем-то, даже не на российском рынке, а на американском. Прогнозы прогнозами, а курс доллара в последнее время является интересным индикатором развития ситуации в американской экономике. Следим за ситуацией.

Заметки по теме:

Продолжаю тему поиска денег для инвестиций в ПИФы и компенсации «выпадающих доходов» в условиях кризиса.

Точка спроса номер один. В Интернете растет спрос на финансовую информацию. На почту приходят вопросы, не связанные напрямую с ПИФами, в основном: будет ли дефолт, когда снизятся цены на недвижимость и почему растет доллар. На последний вопрос я уже ответил, остальное — в проекте. Можно ли заработать в этой ситуации деньги на рекламе и насколько ощутимые деньги?

Читать далее…

В последнее время в блогах появилось много советов относительно того, как вести себя в условиях кризиса. Советы в основном сводятся к тому, что нужно больше экономить и по возможности погасить все долги. Я, в общем, согласен с данными рекомендациями, при этом я ищу идеи сохранения доходов в условиях кризиса на прежнем уровне и/или даже их повышения в ближайшей перспективе.

Кризис — это не только опасность, но и возможность (говорят, есть китайский иероглиф, обозначающий это утверждение). Возможность, что-то дешево купить, причем не обязательно ПИФы или акции. Появляются скидки на недвижимость, автомобили, возможно и на другие вещи или активы. Какие-то бизнесы закрываются, другие приостанавливают деятельность – это дает новые возможности частным предпринимателям с маленькими издержками. Кто-то начнет собственный бизнес.

Совладелец компании «Вимм-билль-данн» Михаил Дубинин закрывает бюро недвижимости «Агент 002». В то же время адвокат Алексей Мельников говорит о росте спроса (в десятки раз) на юридические консультации по вопросам отказа от поручительства по кредитам. Это Ведомости, ссылки действуют до 21 ноября 2008 г.

Макс Крайнов в антикризисных рекомендациях пишет об опасности для тех, кто снимает жилье. Я в такой ситуации вижу возможность снять квартиру дешевле, по крайней мере, в Москве. Я уже рассказывал о факторе декабря, когда количество желающих снять квартиру (спрос) падает, а предложение от столичных собственников растет. Кризис усиливает эти факторы. В условиях роста предложения новых квартир (это уже есть), часть из них будет вынужденно сдаваться в аренду. Охлаждение рынка труда приведет к оттоку людей приехавших искать работу. Разумеется, чтобы воспользоваться этими возможностями потребуется некоторая активность и желание.

Вопрос аренды квартиры для меня пройденный этап, поэтому я буду искать другие возможности – об этом в следующей заметке.

Для счастья и успеха в жизни нужны три вещи: хорошие книги, хорошие наставники, и время, чтобы читать, внимать, действовать, совершать ошибки и пробовать снова.

Для счастья и успеха в жизни нужны три вещи: хорошие книги, хорошие наставники, и время, чтобы читать, внимать, действовать, совершать ошибки и пробовать снова.

Подробно осветив тему инвестиций в ПИФы, я искренне надеюсь, что это позволит совершать меньше ошибок тем, кто возьмет на себя труд изучить предлагаемую информацию.