Выбор стратегии начинающего инвестора ПИФ

Сегодня последняя статья конкурса, и, по-моему лучшая, автор Федор Езеев.

И снова здравствуйте, дорогие начинающие инвесторы и спекулянты. И все, кто хочет пойти по пути Рокфеллеров и прочих Ротшильдов, дабы извлечь нетрудовой профит из ссудного процента, гудвилла и курсовой разницы. Сегодня мы поговорим о том, как правильно сделать первый шаг в этом увлекательном путешествии. Ведь именно выбор правильной стратегии поведения (и пунктуальное ей следование) неизбежно ведет к успеху.

И снова здравствуйте, дорогие начинающие инвесторы и спекулянты. И все, кто хочет пойти по пути Рокфеллеров и прочих Ротшильдов, дабы извлечь нетрудовой профит из ссудного процента, гудвилла и курсовой разницы. Сегодня мы поговорим о том, как правильно сделать первый шаг в этом увлекательном путешествии. Ведь именно выбор правильной стратегии поведения (и пунктуальное ей следование) неизбежно ведет к успеху.

Итак, уважаемый читатель, ты обычный человек, который начитался Кийосаки, Баффета, Горбунова и проникся насквозь. Тебя обуревает жажда действий. 10% от крайней зарплаты нестерпимо жгут потный кулачок, в котором они судорожно зажаты. Надо куда-то их вложить. Срочно. Прямо сейчас. Возможности бывают каждый день, и их нельзя упускать. Или не каждый день, но тогда их тем более нельзя упускать!

Стоп. Остановись. Подумай. Выбери стратегию. Сам выбери. «Пойти и положить средства на индексный ПИФ, ибо так сказал (тут подставьте фамилию финансового авторитета)» — это не стратегия. Надо учесть, что стратегия — это надолго. На пять лет. На десять. На пятьдесят. И она должна предполагать разные модели твоего поведения в зависимости от изменяющейся среды. Она должна давать ответы на все или хотя бы на большинство вопросов, возникающих у инвестора.

Какой у нас самый главный вопрос? Разумеется, это выбор между низкой доходностью и низкими рисками, и высокой доходностью и высокими рисками. И здесь, дорогой читатель, разреши мне предложить одну стратегию, которая дает очевидный, хотя и несколько обескураживающий ответ на данный вопрос.

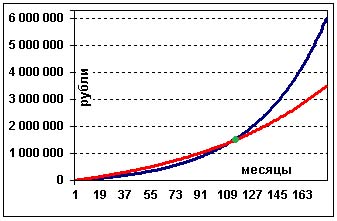

Для наглядности, прикладываю файл в формате Excel: profit.xls, который можно скачать (рекомендую открыть файл, прежде чем продолжить чтение).

- Допустим, горизонт нашего инвестирования — 15 лет. Средненький такой горизонт.

- Допустим, наш ежемесячный доход составляет 52 500 рублей, так что если поднапрячься, то можно инвестировать 7 000 ежемесячно, а если не напрягаться, то получится только 3 500. В среднем – 5 250 рублей.

- Допустим, банковский депозит (абсолютная надежность) дает 12% годовых, а индекс на горизонте 15 лет дает доходность 24%.

Попытаемся в этих условиях найти стратегию, которая даст максимальный эффект при одинаковом количестве инвестированных средств.

Вариант первый, предварительно-пристрелочный. Колонка B. Мало денег ежемесячно (3 500), высокая доходность (24%).Всего вложено 630 000 (шестьсот тридцать тысяч) рублей, окончательный результат – 6 006 145 (шесть миллионов с прицепом) рублей.

Вариант второй, снова предварительный. Колонка C. Много денег ежемесячно (7000), низкая доходность (12%). Всего вложено 1 260 000 (один миллион, двести шестьдесят тысяч) рублей, окончательный результат — 3497061 (три с половиной миллиона без малого)

рублей.

Вариант гибридный, ПИФ типа «смешанный». Колонка D. Ежемесячно вкладываем 5 250 рублей, 50% кладем на депозит, 50% — в индекс. Доходность 18% годовых.

Всего вложено 945 000 (девятьсот сорок пять тысяч) рублей, результат 4 754 528 (4.75 миллиона) рублей.

Казалось бы, результаты пристрелки итак очевидны: надо вкладывать много и с высокой доходностью — проценты рулят (ха!). Чем выше процент, тем больше доходность, несмотря на суммы инвестиций. Но риски, риски… Как снизить риск, и увеличить доходность? Есть такая возможность? Если посмотреть не только на окончательный вариант, но и на результаты промежуточные – то становится очевидным, что такая возможность есть.

Фишка в том, мой неутомимый читатель, что первая стратегия (тощая, но рискованная и доходная) догоняет вторую (жирную, но консервативную) лишь на 112-м месяце! Это происходит когда на инвестиционном счету уже лежит внушительная сумма в размере 1.3 миллиона рублей.

И если немного подумать — то становятся очевидными причины такого явления. Если у нас есть 10 000 рублей, то разница между 10% годовых и 50% годовых – не так существенна. Это всего лишь какие-то 4 000 рублей. А вот если у нас есть миллион рублей, то разница между 10% годовых и 11% годовых — это в два с половиной раза больше. Улавливаешь? Процентный доход, он такой … седьмое чудо света, понимаешь…

Как можно поймать из этого выгоду нам, простым пайщикам, инвесторам ПИФов? Очень просто. Надо смешать «смешанный» ПИФ не по процентам инвестиций, а по времени. Разобьем инвестиционный горизонт на три кусочка. В первую треть будем вкладывать много в банк, в середине пути пойдем по смешанной стратегии, а ближе к финишу выйдем на акции. Колонки F, G, H. Вложили все те же 945 000, в итоге получили 5.6 миллиона. Неплохая прибавка к пенсии.

Доведем идею до логического завершения. Вообще забудем про смешанные ПИФы и разделим горизонт на две части. В первую половину вкладываем много в банк, во вторую — мало в индекс. Колонки J, K. При тех же 945 000 вложений результат 6.2 миллиона. Ну что, впечатляет? Меня да.

Ну и совсем экстремальный вариант. В первую половину вкладываем в банк 20% дохода, во второй половине вообще ничего не вкладываем, сидим в индексе. Колонки M, N.

8 (восемь) миллионов с прицепом. Комментарии излишни.

Каковы итоги?

Первый итог очень прост. Смешанные ПИФы — это прямая потеря в доходности. Хотите средних рисков — усредняйте их самостоятельно, через разделение во времени.

Второй итог тоже не сложен. Пока у Вас нет миллиона рублей – гораздо полезнее сосредоточиться не на поисках доходности в 50% годовых, а на том, как можно увеличить объем Ваших инвестиций хотя бы вдвое.

Что характерно, это не так сложно. Снова вернемся к нашему сферическому инвестору в вакууме с доходом 52 500 рублей в месяц. Если он комфортно для себя может инвестировать 10% дохода, то это означает, что комфортный для него уровень расходов составляет 47 250 рублей. Соответственно, для удвоения суммы инвестиций, нужно всего лишь сохранить указанный уровень расходов, при этом увеличив свой заработок всего лишь на 10%, до 57 750-ти рублей. Правда, просто?

Напоследок напомню, что не рекомендуется пользоваться чужими стратегиями, ибо все они могут оказаться проигрышными. Нужно придумать свою собственную.

От редакции:

MONEYMAN: трудный путь к управлению деньгами, предыдущая статья Федора Езеева, по сути являющаяся предысторией вышеизложенной заметки.

Для счастья и успеха в жизни нужны три вещи: хорошие книги, хорошие наставники, и время, чтобы читать, внимать, действовать, совершать ошибки и пробовать снова.

Для счастья и успеха в жизни нужны три вещи: хорошие книги, хорошие наставники, и время, чтобы читать, внимать, действовать, совершать ошибки и пробовать снова.

8 апреля 2010 в 01:23

даа,задевает за живое))

8 апреля 2010 в 01:29

pestsov, ага, Федор он такой может,

если его правильно замотивироватькогда захочет8 апреля 2010 в 09:57

Поздравляю, Владимир, уже стоишь в одном ряду с Баффетом и Кийосаки :)

Отличная статья!

ЗЫ: про потный кулачок — поржал ))

8 апреля 2010 в 10:29

Александр,

>>уже стоишь в одном ряду с Баффетом и Кийосаки

это Федор польстил мне :)

>>про потный кулачок – поржал

меня тоже улыбнуло :)

8 апреля 2010 в 11:35

Понравилось, в очередной раз убеждаюсь, что все делаю правильно.

8 апреля 2010 в 12:03

Проблема данной стратегии в том, что вклыдывая во второй отрезок времени всё в индекс, мы рискуем при неблагоприятном развитии событий (очередной кризис, например) потерять бОльшую часть капитала. При этом времени на восстановление уже будет гораздо меньше. Да и психологическое состояние от потери больших денег будет гораздо хуже, чем от потери малых. Поэтому мой совет — чем больше сумма и возраст инвестора, тем более консервативными должны быть инвестиции.

8 апреля 2010 в 13:31

Согласен с предыдущим постом.

Чем больше сумма инвестиций, тем консервативнее они должны быть, если эти инвестиции формировались для обеспечения старости. Тем более, если эти инвестиции были заработаны столько кропотливым путем — ежемесячными отчислениями из зарплаты. Потерять в 45-50 лет за полгода все то, что было накоплено за 10-15 лет, будет настолько мощным психологическим ударом, который не каждый сможет выдержать…

И если уж в статье идет речь о цели инвестиций «прибавка к пенсии», то на конечном этапе никак недопустимо использовать высокорискованные стратегии, иначе можно вообще без пенсии остаться. К сравнению, кладем 6,5 млн. на банковский депозит под 12% и ежемесячной выплатой этих процентов. Получаем ежемесячно 65 000 без каких-либо рисков! Зачем больше-то на пенсии? =)

А вообще, выбор стратегии зависит от целей, которые ставятся перед инвестициями. Статья хорошая, но вот привязки к цели не хватает.

8 апреля 2010 в 13:55

Здравствуйте!

Если смотреть на долгосрочную перспективу, думать о благосостоянии на пенсии,наряду с банковскими депозитами есть НПФ (негосударственный пенсионный фонд)… :) Кто-нибудь скажет о недостатках и преимуществах НПФ в плане консервативных инвестиций?

8 апреля 2010 в 14:31

Роман (6) и Павел (7).

Основной смысл статьи (и описанной «стратегии») не в том, что нам делать во второй половине инвестиционного горизонта. А в том, что делать начинающему инвестору. Какие первые шаги предпринять, чтобы не наделать глупостей с самого начала.

А люди, у которых к 45-ти годам есть 6.5 миллионов и без меня отлично знают, что с ними делать.

8 апреля 2010 в 14:34

Роман,

действительно, чем больше возраст инвестора, тем более консервативная стратегия у него должна быть. При этом идея заметки в другом, что малые деньги можно заработать «на работе» немного постаравшись и сложить на депозит. При таком подходе, фондовый рынок как бы не нужен, а вот когда карьерный рост начинает тормозить, то да — нужен инструмент, чтобы продолжить тенденцию увеличения доходов. Поступая так исключается ситуация, что вложив последние деньги (малые) при каких либо непредвиденных обстоятельствах, совпавших с обвалом на рынке, их необходимо вынимать в полном объеме не взирая на убытки, вместо того чтобы делать дополнительные взносы. Когда сумма побольше, можно отложить резерв (например, для того, чтобы рассчитаться по ДТП, как это было у Федора — читай предыдущую публикацию), а зарплату можно направлять на новые покупки ПИФов.

Непридвиденные обстоятельства + обвал рынка= слишком большой риск для начинающего, особенно начинающего с малых сумм.

А большие/малые деньги — это скорее вопрос привычки и устоявшегося мироощущения, все относительно для кого-то 100 000 очень большие деньги, для дргого и 10 млн. — небольшой убыток.

ничто не мешает держать небольшой резерв

8 апреля 2010 в 14:38

Евгений М., в НПФ нет понятной стратегии — кот в мешке, кроме того, если стратегия не нравится, то сменить ее можно раз в год. Деньги нельзя забрать досрочно, хотя для кого-то это и хорошо, если есть проблемы с дисциплиной.

Федор

+1

8 апреля 2010 в 15:40

Кстати, Владимир. В статье ссылка на тебя — битая.

8 апреля 2010 в 15:42

И еще. Непонятно, как соотносится «Еще две публикации» в предзаголовке к предыдущей статье и «Сегодня последняя статья конкурса» в предзаголовке этой. Где-то статья потерялась?

8 апреля 2010 в 16:21

Федор, статья, конечно, неплохая. Я бы даже сказал полезная, спасибо!

Однако, коснусь немного приведенного примера (в экселе).

Все не так сладко, как может показаться.

В приведенных расчетах вы используете ежемесячную капитализацию процентов. Если банковский вклад со ставкой 10-12% и может содержать такую опцию, то в случае с ПИФом, ни о какой капитализации речи не идет.

Опять же, не факт, что в течении 10-15 лет банк будет предлагать Вам 12% с капитализацией.

В общем расчеты конечно завораживающие :) но достаточно далекие от реальной жизни.

«А люди, у которых к 45-ти годам есть 6.5 миллионов и без меня отлично знают, что с ними делать.»

А что такое 6.5млн. в 45 лет? Квартира сыну — вот и всё, деньги закончились.

8 апреля 2010 в 16:28

Если цель- пенсия, то вкладывайте сразу в пенсионный фонд. Государство при этом сразу еще ГАРАНТИРОВАННО перечисляет 100% сверху (хотя не факт что не кинут).

И вообще хотел-бы напомнить «долгосрочным» что любой эмитент- потенциальный банкрот. То есть у меня не хватит оптимизма утверждать что сбер , газмяс или майкрософак будут существовать лет через 50-100.

8 апреля 2010 в 17:01

Толку от государственного софинансирования немного. Это только звучит красиво 100% сверху в течение 10 лет. На самом деле реальная прибавка к пенсии составит около 2000р., не густо, правда?

8 апреля 2010 в 17:05

Александр Сидоров

в пенсионный фонд государство добавляет конечно 100%, но только не больше 1200 в год.

в статье говорится о вложении в индекс (в индексный пиф, который перетряхивает свой портфель в соответствии с изменениями в списке эмитентов входящих в расчет индекса), а не в конкретных эмитентов, врятли можно сказать, что экономика в целом — потенциальный банкрот

8 апреля 2010 в 17:32

Федор,

ссылку поправил

статью снял с дистанции, т.к. заведомо она не призовая, поставляю ссылку на блог автора при подведении итогов.

8 апреля 2010 в 17:38

2 Leshiy — небольшая поправка — не более 12 000 руб. в год

8 апреля 2010 в 18:04

Роман,Leshiy т.е. получеатся прибавка к пенсий не более 1200(2000) в год?? или в месяц? т.е. вложив 12000 руб. в этом году скока я тогда получу И в течение каког овремени? (вообщем а,не за раз)

8 апреля 2010 в 18:06

Владимир Горбунов, лучшая? :) в статье «мечты и приблизительные горизонты» а,в участие в конкурсе нада было бы написать свою историю и опыт ?! или я что-то не допонимаю в конкурсе…

8 апреля 2010 в 18:09

>>в пенсионный фонд государство добавляет конечно 100%, но только не больше 1200 в год.

>>2 Leshiy – небольшая поправка – не более 12 000 руб. в год

Leshiy, Роман

Ну не знал. Вообще пенсию считаю утопией. Еще Остап говорил: » Не надо играть с государством в азартные игры!»

8 апреля 2010 в 18:13

VaDio, для такого случая (история и опыт) можно прочитать предыдущую статью Федора. Кроме того, как ни крути хорошая попытка обобщить, проанализировать опыт и предложить решение.

Возможно, есть неточности, но ведь ошибок не совершает лишь тот, кто ничего не делает.

И еще, какая статья получила большее количество предметных комментариев в первый день публикации?

8 апреля 2010 в 19:17

(14) Буч. 12 и 24% с ежемесячной капитализацией были взяты с одной простой целью — отталкиваться от 1 и 2% в месяц. Круглые числа проще проверять, они нагляднее, формулы проще.

Вы можете подставить в файлик свои цифры, и поменять формулы на ежегодную капитализацию. И получить свои собственные итоговые суммы. Я даже очень хочу, чтобы как можно больше читателей это сделало. Ибо вывод не изменится.

На этапе «первоначального накопления» инвестиционного капитала разумнее гоняться не за доходностью, а за увеличением сумм инвестиций.

8 апреля 2010 в 20:11

VaDio

>>Роман,Leshiy т.е. получеатся прибавка к пенсий не более 1200(2000) в год?? или в >>месяц? т.е. вложив 12000 руб. в этом году скока я тогда получу И в течение каког >>овремени? (вообщем а,не за раз)

Давайте посчитаем. За 10 лет вы вложите в свою пенсию 120тыс. р.+ государство вам добавит 120 тыс. р.. Итого 240 тыс. р. + инвестиционный доход предположим ещё 100 тыс.р. Итого 340 тыс.р. Если через 10 лет вы выйдете на пенсию, то прибавка к пенсии будет 340/18 лет дожития/12 мес. = 1574 р. в месяц Если на пенсию вы выйдете через 20 лет, то прибавка будет больше за счёт дополнительного инвестиционного дохода, но всё равно величина её не будет поражать воображение..

8 апреля 2010 в 20:55

Хорошая статья, спасибо автору. Мне кажется, если её довести до логического завершения, то получим «аксиомы биржевого спекулянта» Питера. Кстати сказать, корреляция между высокой доходностью и высоким риском не такая уж и очевидная. Вы говорите «инвестиции», а я говорю «спекуляции», во что вы их не обрядите. Любое ваше действие на рынке подразумевает риск, и не прощает безответственность. Пифы дают видимость надежности, но это один из инструментов, у которого свои плюсы и свои минусы.

Раз уж сам автор упомянул о «прибавке к пенсии», не удивительно, что народ вспомнил про НПФ, незаслуженно оклеветанные в комментах.

— во-первых, это не «кот в мешке», я знаю НПФ, публикующий «пирог» инвестиций.

— во-вторых, это не азартная игра с государством, так как не требует от вас каких-либо значительных вложений (напомню, что на сумму добровольных взносов можно получить налоговый вычет)

— в-третьих, считаю пенсионную реформу насущной, и проводимой в нужном направлении, как следующей мировому опыту.

Со своей стороны могу предложить диверсифицировать стратегии: отдельно осуществлять консервативные инвестиции под цели, не терпящие рисков (пенсия, мед страховка и т.п.), а высокодоходные спекуляции использовать для достижения личного «уровня богатства».

Отдельное спасибо Владимиру за поддержку такого полезного сайта, борющегося с финансовой безграмотностью, которую считаю бедой нашего (постсоветского) времени.

8 апреля 2010 в 21:15

Илья, всегда пожалуйста :) борьба только начинается, подписывайся на обновления — будет интересно ;)

9 апреля 2010 в 09:18

2Федор

«12 и 24% с ежемесячной капитализацией были взяты с одной простой целью – отталкиваться от 1 и 2% в месяц.»

Уверен, среднестатистический читатель будет искать ПИФ с доходностью 24% годовых в надежде получить именно тот результат, который он увидит в Вашей таблице. Это отличная возможность для разочарования.

» Круглые числа проще проверять, они нагляднее, формулы проще.»

Проще проверять -ДА.

Формулы проще — ДА.

Нагляднее -в каком контексте? Чтобы подвести черту и сделать вывод о целесообразности первоначального накопления, нежели инвестирования? ДА!

А вот в контексте «показать \ рассчитать доходность» — НЕТ.

Эти цифры вводят в заблуждение.

«Вы можете подставить в файлик свои цифры, и поменять формулы на ежегодную капитализацию.»

Да, Федор, я все это могу. :-)

«На этапе «первоначального накопления» инвестиционного капитала разумнее гоняться не за доходностью, а за увеличением сумм инвестиций.»

Это разумный вывод из Вашей статьи, который я не опровергал.

9 апреля 2010 в 11:56

«Давайте посчитаем. За 10 лет вы вложите в свою пенсию 120тыс. р.+ государство вам добавит 120 тыс. р.. Итого 240 тыс. р. + инвестиционный доход предположим ещё 100 тыс.р. Итого 340 тыс.р. Если через 10 лет вы выйдете на пенсию, то прибавка к пенсии будет 340/18 лет дожития/12 мес. = 1574 р. в месяц Если на пенсию вы выйдете через 20 лет, то прибавка будет больше за счёт дополнительного инвестиционного дохода, но всё равно величина её не будет поражать воображение..»

А если после выхода на пенсию вы не дай Бог умрете, то все ваши пнесионные накопления пропадут, тогда как если бы вы вкладывали свои 120 тыс. руб. за 10 лет не в государственный пенс.фонд, а просто в банк, ваш вклад перешел бы полностью к вашим наследникам, а не к государству. Все эти подробности софинансирования пенсии есть на сайте ПФ РФ.

9 апреля 2010 в 12:47

Буч, про цифры, которые вводят в заблждение. Я не зря написал последнее предложение своей статьи, про свои и чужие стратегии ;-)

10 апреля 2010 в 16:50

За что мне нравится этот блог, так за практические советы, которые можно применять на себе (в отличие от зарубежных авторов, ориентирующихся на западную аудиторию). Действительно, в 2009 году доходность моего индексного ПИФа составила более 100%, но из-за небольших вложенных сумм это практически никак не отразилось на моём финансовом состоянии. Буду копить деньги для инвестиций на депозитах (хотя те паи тоже не буду погашать, инвестиции долгосрочные). Так что финансовая стратегия почти готова:

1. Погасить ипотечный кредит (правило: не инвестируйте заёмные средства!)

2. Откладывать часть дохода на депозиты с целью формирования начального инвестиционного капитала.

3. Создать сбалансированный инвестиционный портфель (не только индексный фонд акций, но фонды REIT, фонды драг. металлов, индексный фонд облигаций, программы накоплений в страховых компаниях)

11 апреля 2010 в 21:09

>>действительно, чем больше возраст инвестора, тем более консервативная стратегия у него должна быть

А я то все думал — чего это Баффет все продает и вкладывает в инструменты с фиксированной доходностью :)

13 апреля 2010 в 10:04

Все это конечно хорошо, но инфляция тут явно не учтена:) С её учетом разица между банковским вкладом и другими стратегиями становится более существенной.

Во-вторых, так и не понял, почему там берутся разные суммы вкладов, если сравнивать стратегии, то с учетом того, что ты инвестируешь в них одну сумму, ту которой ты хочешь рискнуть. Ведь если там поставить не 7000, а 15000, то она победит стратегию с 3500.:)

11 мая 2010 в 19:35

Круто! Я впервые на таком форуме! Все сайты ПИФ-ов обещают богатство, а здесь — практичный подход. Я новичок. У меня только зарплата. Но через месяц я, кажется, получу доход около 40 тыс руб с одной халтурки. И не хочу говорить об этом жене — истратит моментально. Подскажите, как правильнее поступить с этой суммой?

12 мая 2010 в 09:45

Тоже очень интересно, как и куда правильно инвестировать, как первоночальный капитал примерно 50 т.руб. есть несколько мыслей про пифы, но, если честно, не совсем уверен в правильности своей идеи

12 мая 2010 в 10:33

Сложно советовать, не зная ни ваших целей, ни сроков, ни склонности к риску…в общем могу только сказать следующее: если деньги скоро понадобятся — кладите в банк, при инвестиционном периоде в несколько лет — пифы облигаций, при больших сроках — добавить пифы акций, доля зависит от вашей склонности к риску. Также могу сказать, что всё вкладывать в акции сейчас довольно рискованно.

12 мая 2010 в 20:25

Роман. Склонность к риску средняя. Срок длительный более 5 лет. Цель — получить рост выше, чем пиф облигаций. Ясно, что надо прибавить акций. Однако, сегодня не очень стабильная ситуация в Европе и рынки могут сильно просесть. Некоторые прогнозируют сдувание пузыря на 20%. Не знаю, стоит ли именно сейчас входить? Может стоит подождать до осени?

12 мая 2010 в 21:36

Может просесть, а может и вырасти, к чему гадания на кофейной гуще? инвестируйте постоянно, распределяйте деньги по разным активам и будет вам счастье :) В текущей ситуации попробуйте составить портфель из облигаций, акций и золота в равных пропорциях, если какой-либо из инструментов портфеля покажет хорошую доходность — продайте его часть и докупите другие инструменты, входящие в портфель так, чтобы восстановить пропорции портфеля. Это называется балансировкой портфеля. Как известно в рынках рост сменяет падение и наоборот. Такой подход позволит вам фиксировать прибыль доходных инструментов, фаза роста которых подходит к концу, и докупать по низким ценам другие инструменты, фаза роста которых только начинается.

24 мая 2010 в 14:39

Отличная статья! Теперь то, что смутно понимал раньше, благодаря статье оказалось разложено по полочкам.

Спасибо, Федор. Пишите еще :)