Большая игра на понижение (рецензия книги)

Гениальные спекулянты больше всего любят зарабатывать на понижении того или иного актива потому, что это быстрые деньги. Надувание пузыря занимает гораздо больше времени, чем его схлопывание.

По рекомендации Андрея Килина я прочел книгу «Большая игра на понижение» в оригинале «Big short». Мне очень понравилось: просто о сложном, познавательно и увлекательно. Если вкратце, то книга раскрывает три составляющие кризиса 2008 года:

- «Стриптизерши и продавцы клубники из Мексики» без препятствий получали ипотечные кредиты на суммы несопоставимые с их будущими доходами. Такая практика стала возможной благодаря росту цен на американском рынке недвижимости, если нечем платить – подорожавшее жилье можно просто продать. Банки упаковывали ипотечные кредиты в облигации и перепродавали их инвесторам. Это был рынок ипотечных облигаций. Облигации были многоуровневыми и назывались CDO (Collateralized Debt Obligation). Разные уровни предполагали разный уровень риска.

- На этот рынок была сделана надстройка в виде CDS (кредитно дефолтные свопы), которая по сути являлась страховкой от дефолта облигаций. То есть владелец облигаций мог заплатить пару процентов (в год) и не беспокоиться насчет дефолта облигаций. Дальше — больше. Появились желающие купить такую страховку, не имея облигаций, чтобы получить страховую выплату в случае дефолта облигаций. Это были игроки на понижение, охотники за доходностью в сотни и тысячи процентов годовых.

- Затем появились синтетические CDO, то есть облигации, за которыми не стояли реальные кредиты. Эти облигации были вторичны по отношению к страховке от дефолта и представляли собой проекцию на тот или иной пул наименее надежных кредитов. Синтетические CDO получали рейтинг ААА, наравне с казначейскими обязательствами США и попадали в портфели к самым консервативным инвесторам. Впоследствии таки активы стали называться токсичными. На превращении наихудших кредитов в облигации рейтинга класса ААА зарабатывал Goldman Sachs. С одной стороны он удовлетворял интерес игроков на понижение, позволяя сделать нужную ставку, а с другой, предлагал консервативным инвесторам «интересный» инструмент с высоким рейтингом.

Лично для меня не меньшую ценность, чем детальное описание механизмов «финансовых чудес», представляют истории становления инвесторов, которые смогли заработать на финансовом кризисе 2008 года.

- Стив Айсман, аналитик по акциям. Здесь, в общем-то, имеет место классическое финансовое образование, редкий талант и недюжинные амбиции вперемешку с тщеславием. Этот парень мог влезть на стол в офисе и громко объявить восемь компаний (акции которых еще торговались на бирже), которые станут банкротами в ближайшие месяцы.

- Майк Бэрри, медик по образованию, работал стажером в больнице, анализировал акции по ночам, в свободное от работы время. Результаты публиковал в блоге, который со временем стали читать не только инвесторы, но и портфельные менеджеры крупных инвестиционных фондов – его идеи регулярно приносили деньги. Имея всегдо 50 тысяч. долларов, он объявил о создании собственного хедж-фонда с входным порогом в 15 млн. долларов. Нашлись не только клиенты, но также финансовый партнер, который предложил 1 млн. долларов за 25% долю в этом бизнесе.

- Чарли Ледли и Джейми Май, непродолжительное время работали на фонд прямых инвестиций и имели там статус мелких сошек. Они решили создать собственную инвестиционную группу с капиталом в 110 тыс. долларов в гараже Чарли (где он еще и спал). Работая в сфере прямых инвестиций, они обратили внимание, что на внебиржевом рынке обе стороны сделки нанимают опытных отраслевых консультантов для оценки бизнеса и ориентируются на его общий потенциал. В то время как на бирже балом правят эмоции и квартальные отчеты. Эту биржевую неэффективность партнеры приняли за основу стратегии, решив что будут выявлять такие моменты либо самостоятельно, либо привлекать специалистов со стороны. Действовать предполагалось на всех рынках: акций, товаров, валют и облигаций, но именно последние сделал их мультимиллионерами.

«Большая игра на понижение» попала в первые строчки многих рейтингов в 2010 году, в том числе стала книгой года по версии The Economist и Bloomberg. Настоятельно рекомендую особенно тем, кто хочет повысить финансовую грамотность в режиме чтения увлекательного бизнес-романа.

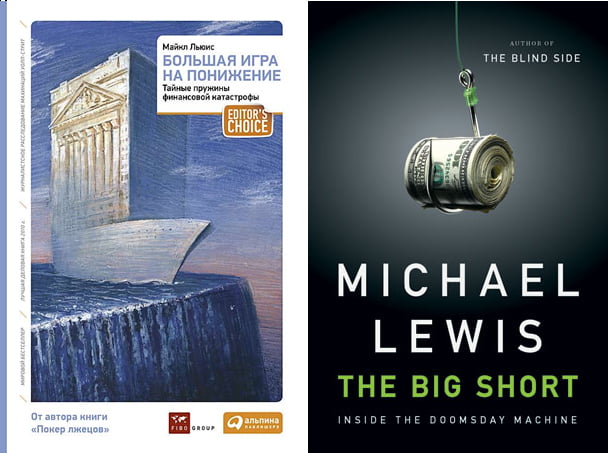

P.S. На картинке обложки российского и американского издания, «мастерство» наших дизайнеров впечатляет.

Для счастья и успеха в жизни нужны три вещи: хорошие книги, хорошие наставники, и время, чтобы читать, внимать, действовать, совершать ошибки и пробовать снова.

Для счастья и успеха в жизни нужны три вещи: хорошие книги, хорошие наставники, и время, чтобы читать, внимать, действовать, совершать ошибки и пробовать снова.

27 июня 2011 в 01:00

Где можно приобрести книгу?

27 июня 2011 в 07:18

Можно здесь http://www.ozon.ru/context/detail/id/5793203/

27 июня 2011 в 10:29

http://rutracker.org/forum/viewtopic.php?t=3144719 — для тех, кто покупать не хочет, а хочет скачать данную книгу :)

27 июня 2011 в 10:41

Что-то либо я потерялся в комментариях, либо действительно ничего так и не появилось по поводу проведения выступления на тему «Управление деньгами: борьба за выживание». Я все пропустил? :)

27 июня 2011 в 12:58

Немного не по теме. В последнем выпуске Личного бюджета, прочла, что после владения акциями в течение 5 лет, налог на прибыль можно не платить……? Это действительно так?

27 июня 2011 в 21:17

Павел, все в процессе, когда появится ясность с помещнием напишу отдельный пост про это.

Ника, это вроде только для юридических лиц http://www.audit-it.ru/news/account/321354.html

28 июня 2011 в 13:57

Интересная книга , читал полгода назад. Жаль Берри, если я правильно понял — он закончил с инвестиционным бизнесом

6 июля 2011 в 16:00

про это Джонатан Ярвис в своих «веселых картинках»

http://smartvideos.ru/finansovyj-krizis-naglyadnoe-obyasnenie/

«нарисовал» нагляднее